Cuneo fiscale eurozona

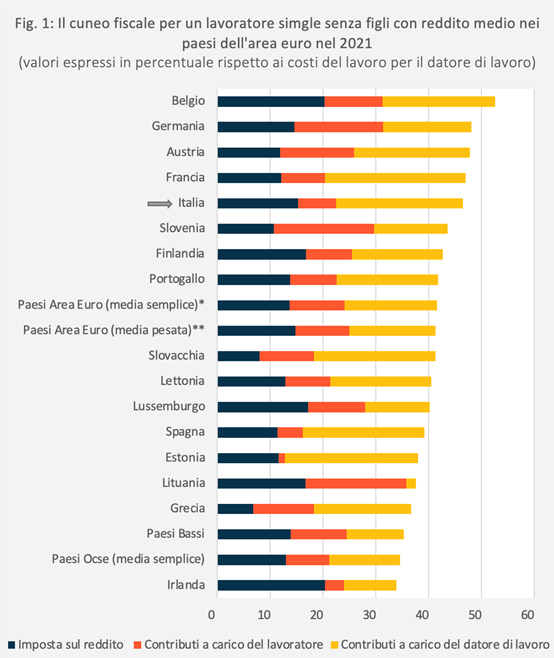

Giampaolo Galli e Cristina Orlando su sito dell’Osservatorio CPI pubblicano con grafici e tabelle “Cuneo fiscale per il lavoro dipendente: un confronto internazionale e gli effetti della legge di bilancio 2022”. Sindacati, imprenditori, partiti concordano sulla necessità di ridurlo per aumentare il salario netto in busta paga ma evitano di approfondire come reperire le risorse per il bilancio dello stato. Molti dicono anche cose inesatte: in Europa non siamo il paese con il cuneo fiscale più elevato ma al quinto posto. L’articolo così inizia.

Il cuneo fiscale è la porzione del costo del lavoro che non va nella paga netta dei lavoratori dipendenti. Esso comprende le imposte sul reddito del lavoratore e i contributi previdenziali a carico del lavoratore e del datore di lavoro.

Nel 2021 l’Italia aveva il quinto cuneo fiscale più alto sia fra i paesi Ocse e sia fra quelli dell’area euro: per un lavoratore dipendente con uno stipendio lordo medio, il cuneo era del 46,5 per cento, contro una media del 41,4 per cento nell’area euro. L’analisi dei dati indica inoltre che: (i) vi sono molte differenze fra i paesi dell’area euro, sia nel livello del cuneo fiscale per diverse tipologie di lavoratori dipendenti sia nella allocazione del cuneo fra lavoratori e datori di lavoro; (ii) il nostro elevato cuneo fiscale è la controparte di un sistema pensionistico piuttosto generoso, che rende meno necessaria una pensione privata integrativa, come invece accade in molti paesi europei; (iii) la nostra IRPEF è elevata e più progressiva che nella media delle imposte sul reddito dell’eurozona; (iv) i trasferimenti in denaro alle famiglie più povere sono inferiori alla media europea.

Con l’entrata in vigore a inizio 2022 dell’assegno unico e universale per i figli e del taglio dell’IRPEF, il cuneo fiscale è sceso, soprattutto per i lavoratori con redditi medio bassi, di 2-3 punti percentuali. In particolare, è passato dal 41,2 per cento al 38,6 per i lavoratori con il 67 per cento del reddito medio, dal 37,9 al 35,4 per le famiglie con un solo reddito pari al reddito medio e dal 40,9 al 39,2 per cento per le famiglie con due redditi, uno medio e uno medio-basso. Modesta è invece la riduzione per lavoratori con redditi medi-alti. Ulteriori riduzioni, auspicate dalle organizzazioni internazionali, dovrebbero essere fra la priorità del governo, via via che si trovano nuove risorse dalla revisione della spesa, prevista dal PNRR, e dal contrasto all’evasione.

***

Il cuneo fiscale misura la differenza fra il costo totale sostenuto dal datore di lavoro e la paga netta percepita dai lavoratori dipendenti. Questo indicatore si calcola come il rapporto percentuale fra le trattenute totali – a prescindere dalla loro natura e dalla loro allocazione, se in capo al lavoratore o al datore di lavoro – e il costo totale del lavoro. Il rapporto annuale Taxing Wages dell’Ocse fornisce stime annuali del cuneo fiscale per diverse categorie di lavoratori dipendenti a tempo pieno nei paesi Ocse a seconda del loro reddito e della composizione del nucleo familiare, monitorandone tutte le sue componenti.[1]

Salvo poche eccezioni (per paesi che non prevedono imposte sul reddito o contributi previdenziali in busta paga), le componenti delle trattenute che formano il cuneo fiscale sono dunque tre:

- Imposte personali sul reddito a carico del lavoratore, incassate dallo stato centrale o dalle amministrazioni locali. In Italia si tratta dell’IRPEF (Imposta sul Reddito delle Persone Fisiche) e delle sue addizionali regionali o comunali.

- Contributi previdenziali a carico del lavoratore; nel nostro paese sono i contributi pensionistici obbligatori incassati dall’INPS. Questi sono detratti in busta paga dallo stipendio lordo ricevuto dal lavoratore.

- Contributi previdenziali a carico del datore di lavoro. In Italia sono la stessa tipologia di contributi di cui al punto 2, ma a differenza di quelli sono versati a monte dal datore di lavoro e non rientrano quindi nello stipendio lordo percepito dai lavoratori.

Una quarta componente – che diminuisce il cuneo fiscale – entra nel calcolo di quest’ultimo solo per le categorie di lavoratori che ne beneficiano:

- Trasferimenti in denaro dallo stato in base al reddito complessivo e alla composizione del cuneo familiare. In genere sono assegni destinati alle famiglie per i figli a carico o per disabilità.

Sommando le prime tre componenti espresse in percentuale rispetto al costo del lavoro (ed eventualmente sottraendo la quarta) si ottiene il cuneo fiscale. Sottraendo l’ammontare (in valore assoluto) di quest’ultimo dal costo del lavoro si determina invece la paga netta percepita dai lavoratori dipendenti. (…) per proseguire un clic su questo link

Lascia un Commento

Vuoi partecipare alla discussione?Sentitevi liberi di contribuire!